近日,健合、澳優、飛鶴、湯臣倍健、安琪酵母、仙樂健康等相繼發布2024年半年度財報,不少乳企也在財報中披露了營養品數據。今天,我們聚焦營養品銷售數據,帶大家看一看透露了哪些關鍵信息!

消費者健康意識的提升,催熱了營養品市場,不少乳企也未雨綢繆,早早開啟了“奶粉+營養品”兩條腿走路的經營模式,銷售情況究竟如何?

從營收來看,健合2024年上半年營養補充品成為營收增長的主要引擎。益生菌及營養補充品、成人營養及調理品、寵物營養及調理用品營收總計47.7億元,占總營收的71.28%。

其中,益生菌及營養補充品為5.09億元,嬰幼兒益生菌及營養補充品在中國內地同比下降32%,但益生菌軟糖、DHA以及鈣片等創新產品銷量有強勁增長,從而鞏固了合生元益生菌在中國內地嬰幼兒益生菌的榜首地位;成人營養及調理用品為32.76億元,同比增長11.5%。值得一提的是,Swisse在中國內地取得高個位數增長,健合成人營養及調理用品同期營收連續5年增長,2024年上半年營收約為2020年的兩倍;寵物營養及護理用品營收9.85億元,同比上漲6.26%,約為2021年同期營收的4.5倍。

澳優上半年營養品營收1.45億元,同比輕微下跌2.4%。不過,澳優自2016年布局大健康產業后,營養品業務的營收保持著較好的增長勢頭,2024年上半年營養品營收約為2020年同期的2.2倍。此外,財報顯示,新愛益森完成愛益森及Nutrition Care兩大品牌運營的內部整合后,在上半年得到高速增長,錦旗集團也在加大自有菌株的研發投入,毛利率得以提升。

飛鶴上半年營業收入100.95億元,但營養品僅占總營收0.8%,主要還是以乳制品為戰略核心。飛鶴自2018年初收購Vitamin World的零售保健業務后,營養品業務一直處于“孵化”的狀態,還未明顯發力。今年上半年在美國經營40家專賣店,實現營收0.81億元,同比下降23.58%。

從營養品品牌來看,湯臣倍健和安琪酵母“兩大巨頭”也在加碼母嬰營養品賽道。今年上半年,湯臣倍健營收46.13億元,同比下滑17.56%,凈利潤8.8億元,同比下滑43.81%。其中,主品牌“湯臣倍健”營收26.35億元;“健力多”實現收入5.91億元;“lifespace”國內產品營收2.1億元,境外LSG營收5.11億元。值得一提的是,歐睿數據顯示,2023年中國維生素與膳食補充劑行業中湯臣倍健份額為10.4%,穩居第一位。

2024上半年安琪酵母實現營收71.75億元,同比增長6.86%,凈利潤7.09億元,同比增長1.46%。此外,安琪酵母精耕于酵母賽道,酵母及相關營收達到了62.97億,營收占比為87.77%,旗下營養品品牌安琪紐特在營養、健康等領域應用的廣度和深度也在進一步拓展。

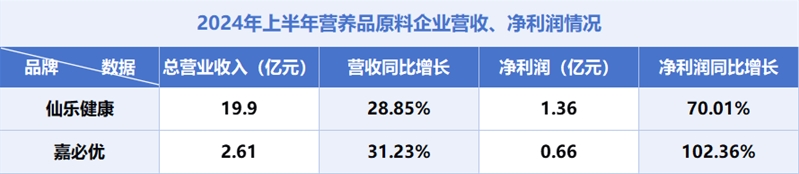

營養品迎來高速發展期,也助推了一批優秀原料公司的快速發展。比如,2024年上半年,仙樂健康實現營收19.9億元,同比增長28.85%,凈利潤1.36億元,同比增加70.01%。財報顯示,仙樂健康與合生元、小小斯維詩、安琪紐特等品牌開展合作。同時,仙樂健康還在持續拓展現代渠道零售商客戶,與多家母嬰店建立品類戰略合作意向。

嘉必優今年上半年營收2.61億元,同比增長31.23%,凈利潤0.66億元,同比增加102.36%。財報顯示,營收的增長主要是由于人類營養業務的ARA&DHA產品增長。值得一提的是,嘉必優與飛鶴、伊利、君樂寶、貝因美、圣元、雅士利、雀巢、達能等國內外知名企業建立了長期合作關系。

母嬰營養品雖然在近幾年迎來高速增長,但隨著越來越多的品牌看中這片藍海市場,母嬰營養品想要占據市場制高點,背后需要以品牌力以及科研力作為支撐,搶占消費者的第一心智。

從乳企來看,澳優旗下愛益森專注中國寶寶體質研究,自主研發了中國專利菌鼠李糖乳桿菌MP108。今年上半年,“生命營養基礎科研中心”獲得了湖南省巾幗文明崗。品牌塑造方面,澳優宣傳及廣告開支上半年約為6.74億元,同比上漲29.21%。

聚焦到營養品品牌,湯臣倍健在“科學營養”戰略下轉型強科技企業,今年上半年研發費用約0.7億元,同比下滑13.47%。報告期內,湯臣倍健首次發現唾液酸與益生菌組合對新生兒的腸道菌群健康發育及免疫應答提升的積極作用,并落地于產品應用。

從品牌打造來看,湯臣倍健確立了“用科學,營養生命”的全新品牌價值主張,上半年銷售費用18.22億元,同比下滑0.37%,其中廣告費用5.22億元,同比下滑1.11%。

安琪酵母作為全球最大的YE供應商和第二大酵母供應商,從科研投入來看,僅2024年上半年,申請專利就高達89件,研發費用達到2.95億元,同比增長3.97%。

從品牌打造來看,在“以安琪品牌為主導、多個子品牌支撐”的品牌戰略驅動下,安琪酵母已形成了多業務品牌構架體系,銷售費用達到3.71億元,同比增長9.05%,其中廣告費用約為0.94億元,同比下滑9.3%。

而營養品原料公司,也在積極打造品牌,強化研發能力。比如,仙樂健康研發費用0.67億元,同比增加44.73%,銷售費用1.56億元,同比增加36.31%,其中廣告費用0.053億元,同比增加54.61%。

總體而言,由于母嬰營養品的火熱,諸如乳企、原料公司等不同類型的玩家都在母嬰營養品板塊發力。

于乳企而言,營養品的布局不僅是搶占藍海市場,更是多品類組合下挖掘增量、抵御風險的方式。比如,健合的營養品板塊就較好驅動了營業收入增長,而澳優入局母嬰營養品時間較早,市場表現也較好。此外,伊利也在逐步加大營養品的開拓力度,在領嬰匯第五屆母嬰行業峰會上,展示了愛倍悠乳鐵蛋白、益生菌、DHA、孕產婦片等產品;蒙牛在2023年進軍專業運動營養賽道,推出了專注中國人運動營養健康的高端營養品牌邁勝;君樂寶、圣元、貝因美等也在積極布局營養品賽道。

于營養品品牌而言,整個市場格局還較為分散,品牌格局也尚未成型。當下,母嬰營養品正在從無序走向有序,營養品品牌若抓住機會、精耕賽道,打造好品牌力、產品力、渠道力等,就有機會乘勢而上,構筑品牌護城河。于原料公司而言,他們也在積極與母嬰行業尋求合作,獲取更大的營養品市場以及發展空間。

綜上,隨著越來越多的品牌涌入母嬰營養品賽道,母嬰營養品的競爭也愈發激烈。在此背景下,我們能看到品牌方都在積極調整戰略,加大科研投入力度,重視品牌建設,精耕品類發展,為長效發展夯實根基。因為,在營養品賽道,品牌唯有踐行長期主義,堅守專業與精耕,才能“剩者為王”。

在線咨詢