1、終端需求:消費升級推動嬰兒紙尿褲需求,成人紙尿褲需求預計 25 年前后爆發(fā)

目前 A 股共有兩家以紙尿褲代工為主營業(yè)務的企業(yè),都以 ODM 模式為主。目前 A 股共 有 3 家主營個人吸收性護理產(chǎn)品上市企業(yè),除百亞股份以自有品牌為主,另外兩家豪悅 護理和可靠股份都以代工為主要模式,并且都以嬰兒紙尿褲為主要生產(chǎn)產(chǎn)品。

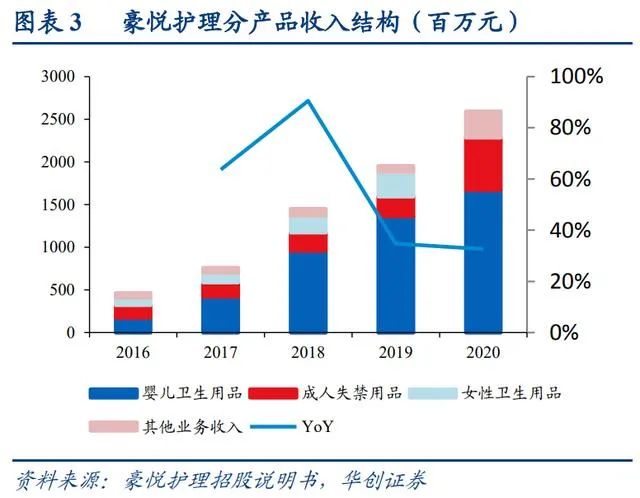

產(chǎn)品結構上以嬰兒紙尿褲代工為主,成人為輔,女性、寵物護理占比較少。2020 年豪悅 護理/可靠股份的嬰兒護理用品占收入比例分別為 64%/57%,占比相對穩(wěn)定,成人失禁用品的占比分別為 24%/26%。

(一)嬰兒紙尿褲行業(yè)規(guī)模:滲透率和人均用量仍有增長空間,看好全球出口前景

全球嬰兒衛(wèi)生用品規(guī)模穩(wěn)定,中國市場增速高于全球均值。2020 年全球嬰兒衛(wèi)生用品零售額達到 473 億美元,同比下降 0.10%。2010 年至 2020 年十年間, 全球嬰兒衛(wèi)生用品零售規(guī)模 CAGR 為 2.42%,走勢逐漸趨于穩(wěn)定。2020 年中國嬰兒衛(wèi)生用品零售規(guī)模 101 億美元,同比增長 4.64%,2010 至 2020 年十年間 CAGR 為 12.65%, 增速雖然逐漸放緩,但仍高于全球平均水平。

總市場規(guī)模=嬰兒數(shù)量*人均用量*單價

1、 用戶規(guī)模:新生兒數(shù)據(jù)下滑幅度較大,三胎政策或能延緩下滑幅度,滲透率仍有較大提升空間。15 年底全面開放二孩帶動 16 年成為自 1999 年以來的生育高峰,但自 2017 年起,中國新生嬰兒人口呈較快下滑趨勢,預計 20 年下滑趨勢還將加大,但 2021 年 8 月 20 日,人大常委會表決通過了關于修改人口與計劃生育法的決定,允許一對夫妻生育 三個子女,參考二胎政策,三胎或將延緩出生人口的下滑趨勢。目前我國紙尿褲滲透率 約為 72%,19 年同比提升 8pct,滲透率提升速度有加快趨勢,未來預計隨著紙尿褲的 進一步下沉,滲透率紅利仍將推動行業(yè)擴容。

2、 單客銷量:單嬰兒用量相比發(fā)達國家有較大差距。根據(jù)我們的測算,考慮滲透率提 升因素,單嬰兒使用紙尿褲的人均用量由 2009 年的 3.07 片/天增長至 2019 年的 3.88 片/ 天,預計隨著育兒觀念的改變,還有提升的空間。主要驅動因素有:使用紙尿褲的年齡 階段和更換紙尿褲的頻率。國內使用紙尿褲一般穿到 1-2 歲,而國外是普遍 3 歲以上, 美國兒童普遍在 4-4.5 歲完成如廁訓練。

驅動用量發(fā)展的核心一是提升穿戴的年齡范圍,消費升級和消費觀念的轉變會延長寶寶穿紙尿褲的時間,大號紙尿褲和拉拉褲的銷售占比提升也預示著穿戴時間的延長,拉拉褲一般用于學步階段的兒童,相比國外我們的紙尿褲穿戴時間偏短。二是提升更換的頻 率,過去為了節(jié)約成本大多采用棉布尿褲和紙尿褲的交替使用,且在夏天會降低使用量, 擔心寶寶紅屁屁的發(fā)生,但實際發(fā)生紅屁屁原因是沒有加大更換的頻率,隨著消費觀念 的升級,更換頻率有望提升。

3、 銷售單價:產(chǎn)品結構改善,價格中樞有望上移。紙尿褲一般包括了“紙尿片、紙尿 褲、拉拉褲”三個品類,價格和方便程度也是依次從低到高,拉拉褲由于有更好的貼身 性和防漏性,也方便年齡更大的寶寶使用,所以拉拉褲占比的提高也會帶動單嬰兒用量 的提升。從普及程度來講,中國拉拉褲和尿褲的市場規(guī)模之比是 3:7,美國是 7:3,產(chǎn)品 結構還有較大的提升空間。

價格敏感性較低,購買者與使用者分離,產(chǎn)品差異化提升提價空間。同時消費者對于紙 尿褲的需求也更加多樣化和精細化,并且紙尿褲使用者和購買者分離,父母為嬰兒購買, 且安全屬性需求高,導致價格敏感度偏低,并且部分紙尿褲產(chǎn)品開始與時尚 IP 聯(lián)名,強化時尚屬性,迎合 Z 世代父母偏好,進一步打開價格空間。

三胎利好+用量提升+產(chǎn)品升級,預計 21 年受 20、21 新生兒大幅下滑影響承壓,未來 3 年增速中樞仍能穩(wěn)定在接近 5%的水平。19 年的大幅下滑主要由于新生兒的大幅下滑, 但 19 年的人均用量和單價開始有顯著提升,隨著三胎政策放開,新生兒數(shù)量下滑速度減 弱,行業(yè)仍能維持接近 5%的穩(wěn)健增長。

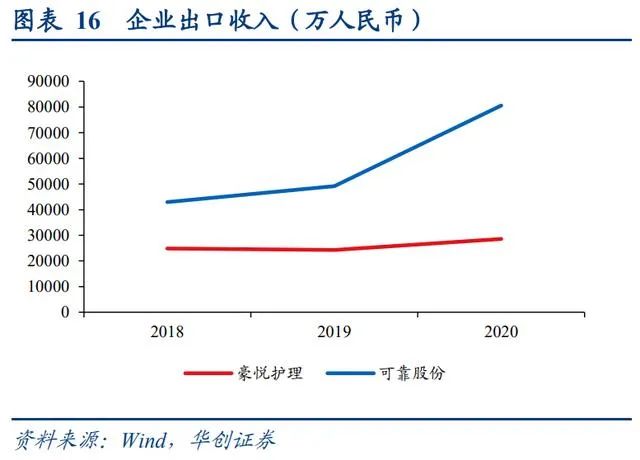

政策+疫情利好出口,看好全球出口空間。目前國家對于紙尿褲等一次性衛(wèi)生用品的出口 政策支持力度較大,過去衛(wèi)生用品出口退稅率為 13%,2019 年 4 月增值稅稅率降為 13% 后,相當于把出口產(chǎn)品征收的稅費全部退還企業(yè)。目前國內專門面向出口市場的紙尿褲生產(chǎn)商占比達到 25%,近年來出口增長明顯。2020 年由于疫情影響國內紡織業(yè)出口訂單暴增, 我國幼兒紙尿褲出口額次超過進口額達到 75.24 億人民幣,2021 年 1-5 月嬰兒紙尿褲出口額達到 30.41 億,同比增長 18.8%,在后疫情時代,我國幼兒紙尿褲出口市場規(guī) 模有望進一步擴大。

2、成人紙尿褲行業(yè)規(guī)模:量價齊升,未來五年預計仍將維持中高增速,25 年前后有望爆發(fā)

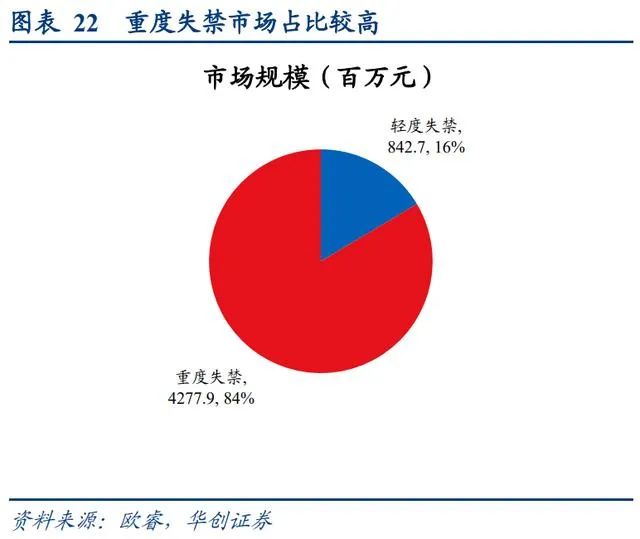

人口“老齡化”趨勢帶動成人失禁用品市場快速增長,成人紙尿褲代工業(yè)務發(fā)展空間巨大。由于人口老齡化加劇,加之居民生活水平提高,老年人護理需求上升,隨之而來的 是成人失禁用品市場的快速發(fā)展。據(jù)中國造紙協(xié)會分析,目前成人失禁用品的消費市場 正在迅速增長,但主要集中在滿足基本功能的、具有高性價比的中低檔紙尿褲(片)產(chǎn) 品。根據(jù)智研咨詢預測,到 2020 年,我國的失能老人將達到 4200 萬,80 歲以上高齡老 人將達到 2900 萬,而空巢和獨居老年人將達到 1.18 億。

我國成年人紙尿褲產(chǎn)量大幅增加,十年增長近二十倍,內生增速較高。成人失禁用品主 要包括成人紙尿褲、拉拉褲和護理墊,其使用者一般為老年失禁者和殘疾失禁者,其中 老年失禁者為主要目標消費群體。目前我國成人失禁用品市場目前已步入快速發(fā)展期, 2019 年我國成人紙尿褲生產(chǎn)量達 52.8 億片, 同比增長 18.39%。2009 年至 2019 年十年間,我國成人紙尿褲產(chǎn)量 CAGR 為 34.2%。

獨生政策+后一代嬰兒潮,外生擾動拉大養(yǎng)老護理缺口。中國上世紀 60 年代約 2.45 億 “嬰兒潮一代”即將進入中老年階段,全國 65 歲及以上人口數(shù)量已 經(jīng)從 09 年的 1.13 億人增加到 19 年的 1.76 億人,占總人口的比例也達到 12.6%,數(shù)量巨 大且快速增長的老齡人口為我國成人失禁用品市場發(fā)展提供了龐大的潛在消費群體,因手術、生育或長途交通對成人失禁用品產(chǎn)生的功能性需求也在不斷增加。而 60 后的子女 多為獨生子女,這一代在養(yǎng)育孩子同時贍養(yǎng)父母的壓力巨大,養(yǎng)老護理的需求也日益旺 盛,但我國現(xiàn)有僅 50 余萬名養(yǎng)老護理員,養(yǎng)老相關機構的人員占畢業(yè)生就業(yè)率的 2.14%。遠不能滿足近 2 億老年人和 4000 多萬失能半失能老年人的照護需求,養(yǎng)老護理缺口巨大。

外部政策推動+內生自然增長,預計 2025 年前后需求將迎來爆發(fā)。雖然近年國內成人紙 尿褲的需求在不斷擴大,但仍處于發(fā)展的初級階段。2018 年,我國成人紙尿褲的市場滲透率僅有 4.5%,遠低于全球成人紙尿褲 12%的平均市場滲透率,全球滲透率老齡化嚴重的日本滲透率可以達到 80%,歐美大約在 60%,均遠高于世界平均水平。未來伴隨著老齡化社會的加劇、居民消費升級和消費觀念的轉變,成人紙尿褲的市場需求將進一步增長,預計成人紙尿褲市場將迎來爆發(fā)。

在線咨詢